Análisis fiscal del contrato minero entre la República Dominicana y la empresa minera Pueblo Viejo Dominicana Corporation (PVDC)

Por: Juan Hernández y Germania Montás

El presente informe incluye un análisis comparativo del contrato del Estado Dominicana con la Empresa Minera Pueblo Viejo Dominicana Corporation (PVDC), vigente hasta el 2013 con los contratos mineros de Chile y Perú; y un análisis de los cambios introducidos en la Enmienda a dicho contrato en el 2013, desde la óptica impositiva.

- Antecedentes:

En el año 2002 el gobierno dominicano arribó a un acuerdo de arrendamiento minero con la empresa canadiense Placer Dome. El proyecto de inversión de esa empresa en ese año bordeaba los US$ 700 millones de dólares.

Transcurrieron seis años sin que la empresa pusiera en ejecución ningún capítulo de su proyecto de inversión. Decidió vender sus derechos a la empresa también canadiense Barrick Gold al inicio del 2008. En ese año la empresa Barrick Gold planteó al gobierno dominicano su disposición de ejecutar de inmediato un proyecto de inversión que bordearía los US$ 3,000 millones de dólares, condicionado a una modificación del contrato firmado por Placer Dome.

La propuesta se recibe en el marco de una crisis financiera global, que creó una recesión mundial en medio de una reducción de inversión extranjera.

El gobierno dominicano acepta modificar el contrato vigente resultando los siguientes conceptos como los que aportarían ingresos al estado por la explotación de la mina.

- El RNF (Retorno neto de Fundición). Alcanzara el 3.2% de las entradas netas por ventas que corresponden al precio de venta bruto menos los costos incurridos.

- PUN (Pago participación de 28.75% en utilidades netas, corresponde a una proporción de un flujo de efectivo obtenido por la empresa en un periodo fiscal determinado, que se calcula de acuerdo a ciertos criterios. Una vez se alcance una tasa interna de retorno (TIR) de 10%, y

- Una tasa corporativa del Impuesto sobre la renta de un 25%.

Para tener una idea del impacto de las modificaciones introducidas al contrato del 2008, decidimos realizar, con el apoyo de un experto Chileno, un estudio comparativo entre el contrato dominicano y los existentes en Perú y Chile de la misma empresa.

Este experto elaboró un modelo con base en los Estados de Resultado de las empresas mineras que contempla, las legislaciones fiscales de cada país, pero también el ciclo normal de operación de las empresas mineras (inversiones, ventas, costos, gastos, endeudamiento, etc.) en un horizonte de 20 años.

A partir del mismo, se simula el resultado de la operación dominicana respecto a las de esos países.

- Análisis Comparativo

2.1 Renta económica y carga fiscal efectiva.

En el ámbito de la minería la renta económica se define como aquel valor remanente que se obtiene al deducir de los resultados del proyecto el valor de las inversiones realizadas por la empresa más la tasa de interés de mercado, esperada por los empresarios que operan un proyecto minero.

Esa renta económica es la que representaría el valor de la riqueza de los minerales que pertenecen a un Estado o jurisdicción y sobre ella se establece algún mecanismo de valoración que permita determinar el costo o externalidad que ahorraría la empresa minera de no mediar ese mecanismo. Luego, el mecanismo genera un costo para la empresa, que se traduce en una regalía o impuesto minero. Los mecanismos más utilizados se basan en enfoques sobre los ingresos, enfoques sobre las utilidades operacionales y enfoques sobre las unidades de producto.

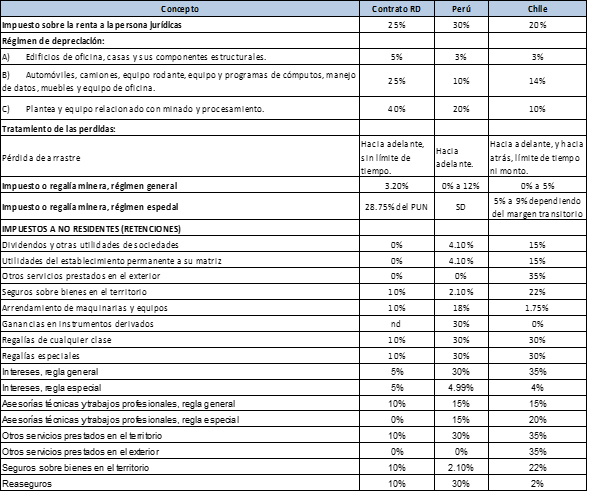

También es aceptada la utilización de ciertos indicadores de desempeño conocidos como M1-C1-C2 y C3.

- M1 representa los ingresos mineros. Los principales riesgos fiscales en relación con los precios de transferencia, el uso de instrumentos derivados y la imputación de servicios que artificialmente rebajan el flujo neto a cobrar. También se considera la subvaloración de los denominados subproductos.

- C1 representa los costos mineros corrientes o de corto plazo. Permite medir y luego comparar el desempeño del proyecto minero en el corto plazo. Una relación alta entre C1 y M1 puede denotar riesgos como los anteriores (M1), o bien, el incorrecto tratamiento tributario de partidas especiales como los costos de remoción conocidos como pre-stripping y

- C2 representa el costo de extraer y procesar el mineral. Permite medir y luego comparar el desempeño del proyecto minero en el mediano y plazo. Nace de la suma de los costos C1 más los cargos por depreciación y amortización. También es posible incluir costos por depleción cuando es permitido o inherente al proyecto minero. Una elevada proporción de C2 en relación a M1 puede sugerir riesgos fiscales relativos al costo de los bienes y equipos importados o construidos, cuando han sido adquiridos o mandados a construir a empresas relacionadas o asociadas en un esquema de interés.

- C3 representa el costo final de la actividad y considera el efecto de diversos gastos financieros, incluyendo intereses, comisiones. Una relación alta entre C3 y M1 sugiere que la empresa podría estar sobre-endeudada. También podría ser indicativa del uso de instrumentos derivados que ocasionan permanentes pérdidas.

Tabla 1. Indicadores de desempeño M1-C1-C2-C3.

Como se ve en la tabla anterior, los indicadores de desempeño del contrato dominicano, son muy similares a los existentes en Perú y Chile y en algunos casos hasta superiores.

2.2 Régimen Fiscal

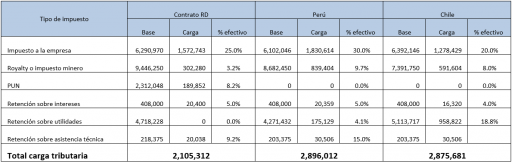

En la tabla siguiente se observa que las tasas impositivas son similares en los tres países. Por su parte, la depreciación aceptada en República Dominicana resulta el doble de Perú y cuatro veces mayor que la de Chile.

Asimismo las tasas de la regalía especial que en RD se denominó PUN que se calcula en función de la variación del precio del oro y que se pagaría una vez alcanzada la TIR de 10%, puede llegar hasta un 28.75%.

Un punto a resaltar es las tasas aplicables sobre los pagos al exterior y sobre regalías de cualquier clase, que en el caso Chileno son de un 35% y de un 30% de retención respectivamente, mientras en el caso dominicano las tasas aplicables son de 0% y 10%. Con estos tipos impositivos similares a la tasa del impuesto corporativo, Chile reduce el riesgo de “sobre-endeudamiento” debido a que le impuesto a pagar por los intereses girados al exterior sería igual a la tasa del impuesto corporativo. Perú también lo enfrenta al aplicar una tasa máxima de impuesto a las regalías de cualquier clase.

Tabla 2. Tasas impositivas aplicables

2.3 Carga fiscal efectiva comparada

A partir de la simulación referida, y para el horizonte de 20 años, plazo que es bastante mayor al utilizado en evaluaciones financieras de proyectos de inversión y tomando en cuenta que por la naturaleza propia de los proyectos mineros suelen alcanzar su punto de equilibrio (ingresos exceden a las pérdidas) usualmente entre los años 5 y 8 de iniciado el proyecto minero, se determinó un estado de resultado para cada escenario (Contrato Dominicano, Perú, Chile) y un flujo de caja, acumulados por los 20 años.

Por otra parte, debe tenerse presente que la utilización de un escenario de 20 años permite alivianar, sino compensar el efecto de las diferencias temporales que se producen por los diferentes tratamientos tributarios que afectan a ciertas partidas. Por ejemplo, en los primeros años del proyecto el Contrato permite una depreciación tributaria superior que los escenarios Perú y Chile. También dicho contrato permite la rebaja inmediata de los costos de exploración y desarrollo.

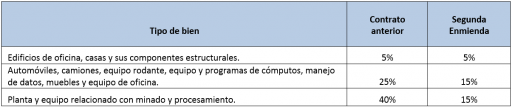

Luego, sobre ese estado de resultado y flujo de caja a valor nominal, se calculó la carga tributaria efectiva total a valor nominal. A objeto de visualizar el efecto de las cargas fiscales y de tales diferencias temporales la tabla que sigue muestra los resultados.

Tabla 3. Carga fiscal total a un plazo de 20 años[2]

En esta tabla se refleja la carga tributaria potencial por tipo de obligación tributaria, a un plazo de 20 años a valor nominal, incluyendo las propias de la empresa como la de terceros (sistema de retención).

En la Tabla se observan los siguientes aspectos:

- Respecto de Perú y Chile no se identificaron mecanismos similares al PUN.

- Puede notarse que en el modelo de simulación el Contrato obtiene la menor recaudación respecto del impuesto minero o regalía, según la denominación de cada jurisdicción (3.2% versus 9.7% y 8%).

En sentido general, los resultados obtenidos al aplicar un modelo de simulación a 20 años tomando como base los conceptos que aportarían los ingresos según los términos de los contratos para cada país, se verifica que el contrato dominicano a pesar de que mantiene una recaudación potencial más baja que Perú y Chile, no resulta ser muy sustancial, tal como se observó en la tabla anterior.

- Análisis de Riesgo contrato anterior

Si bien la carga tributaria mostrada no muestra diferencias relevantes, lo que sí es importante señalar que el contrato dominicano respecto de los de esos países es que plantea situaciones que pueden considerarse riesgos fiscales desde el punto de vista del control tributario.

El referido análisis de riesgos fiscales se basa en las recomendaciones y criterios generales que al respecto ha entregado la OECD en diversos reportes especializados[3]. Tales recomendaciones y criterios han sido construidos por ese organismo en base a las mejores prácticas observadas en diferentes administraciones tributarias y en base a los principios que deberían caracterizar a un sistema tributario, particularmente los de Equidad, Generalidad, Eficiencia y Proporcionalidad. El uso de éstos criterios se estima permiten un enfoque de análisis que aminore o sustancialmente elimine el uso de simples juicios de valor, permitiendo entonces unas conclusiones dentro de un marco conceptual razonable.

Para este efecto la OECD señala que se deben jerarquizar los riesgos de acuerdo a su nivel de impacto en la recaudación y al nivel de certeza en su ocurrencia. La combinación de ese Impacto y su Probabilidad permiten señalar el nivel de Consecuencia. Así por ejemplo, un riesgo podría ser de altísimo Impacto pero su Probabilidad de ocurrencia ser nula, por lo que el riesgo identificado recibirá una baja o relativa ponderación respecto de su Consecuencia. Por el contrario un riesgo de alto impacto y de alta probabilidad de ocurrencia debe recibir la mayor consideración puesto que su nivel de Consecuencia podría ser grave.

Ahora bien, identificar cuales riesgos son relevantes es una materia que también ha sido estudiada y reportada por la OECD. El uso de paraísos tributarios, de instrumentos financieros y derivados, los precios de transferencias en bienes y servicios intragrupo, el abuso de convenios para evitar la doble tributación, el uso de instrumentos híbridos, la transferencia forzada de riesgos, entre otros, se encuentran entre los riesgos más usuales de acuerdo a esa institución. A éste respecto, la falta de información que permita acciones preventivas o correctivas y la falta de controles en la ley o en los contratos pueden inducir a las empresas a implementar esquemas que combinen uno o más de esos riesgos.

A continuación detallamos los principales riesgos identificados en el marco de lo establecido por la OECD.

3.1 Excesos de endeudamiento

La reglas de exceso de endeudamiento son habituales en la mayoría de los países[4], incluso la OECD ha emitido reportes sobre ésta materia específica. En el caso del contrato no se identifican reglas que limiten o regulen el exceso de endeudamiento, lo que supone un incentivo a la utilización de deudas por sobre capital necesario para el proyecto. Ello supone entonces que esta materia debería tener algún tipo de consideración en el propio Contrato, o bien, señalar en el mismo que las reglas de control fiscal internacional de las leyes tributarias generales serán igualmente aplicables cuando se den los supuestos que activan tales controles.

De acuerdo a lo anterior, se estima un nivel de impacto Alto y de un nivel de ocurrencia también Alto, por lo que las consecuencias de éste rubro en la recaudación del contrato serán muy relevantes de no mediar reglas que regulen el exceso de endeudamiento, medida de remediación que debería ser considerada.

En el caso dominicano se grava con un 5% de retención a los intereses por préstamos. Como no existe un tope de endeudamiento fijado en el contrato la empresa podría sobre-endeudarse, obteniendo ventajas económicas con ello. En el caso de Perú y Chile este riesgo se corrige porque en ambos países se aplica la tasa máxima existente del Impuesto Sobre la Renta a los intereses pagados al exterior.

En efecto, en el marco del contrato dominicano, por cada millón de dólares que se destine a pagar intereses se tendrá una recaudación de $50.000, dado que la retención sobre los intereses al extranjero alcanza al 5%. Sin embargo, se dejaría de obtener una recaudación de $250.000 en el impuesto a la renta de la empresa por la deducción de dichos intereses de la renta gravada.

3.2 Servicios imbuidos

Se establece que la base imponible sujeta a impuesto sobre la renta será determinada por: (1) la inclusión en la renta bruta de toda la renta de PVDC derivada de Cobros Netos de la venta de Minerales.

Es usual que en la exportación de productos mineros se generen descuentos de diversa naturaleza, incluyendo deducciones metalúrgicas, deducciones comerciales, el pago de servicios a la exportación, incluyendo comisiones, seguros, avales, intereses, etc. En lo últimos años se ha observado un incremento sustancial de servicios intragrupo que son directamente rebajados del valor de las exportaciones, incluyendo incobrables, riesgos país, servicios de logística y de comercialización, etc.

La expresión “cobros netos” podría implicar la contabilización como ingreso de los valores líquidos recibidos producto de la exportación, lo que a su vez implicaría la no contabilización y la falta de documentación de esas deducciones mencionadas, lo que a su turno generaría riesgo de excesos de deducciones por falta de información y documentación.

3.3 Uso de instrumentos derivados

Se establece que “PVDC y sus Filiales tendrán derecho a realizar ventas por adelantado (forward sales), operaciones de futuro y opciones sobre compra o venta de bienes (commodity options trading) y demás formas de cobertura o protección de precios (price hedging), y otras transacciones especulativas.

Esta es una de los temas de mayor riesgo en materia tributaria cuando no existen acciones preventivas ni correctivas de control. En el sector minero el uso de instrumentos derivados es intensivo y supone la cobertura de pasivos y exportaciones.

Ello supone que la empresa puede realizar sus exportaciones a valores de mercado razonables mientras que las operaciones de derivados pueden causar cuantiosas pérdidas, neutralizando incluso los beneficios de aquellas.

Además, se permite la celebración de operaciones de especulación, materia que no guarda relación alguna con la actividad minera y que puede vaciar o disminuir las utilidades de la empresa.

3.4 Riesgos de disponibilidad de información

“8.7 Libros y Registros. Todos los libros y registros establecidos por la Ley relacionados a la realización de las actividades contempladas por este Acuerdo estarán disponibles para inspección y auditoría en la República Dominicana siempre que sean solicitados razonablemente por cualquier departamento o entidad gubernamental competente de la República Dominicana, de acuerdo con las reglas de inspección y auditoría establecidas en la Sección 6.14.”

La redacción de éste párrafo supone una posición pasiva de parte de la empresa para la entrega de información relevante para el control fiscal. Se estima que se debería establecer una posición activa en la entrega de información, de modo que la empresa entregue declaraciones informativas periódicas sin que medie algún requerimiento especial.

4. Re-Negociación del Gobierno Dominicano con la Barrick 2013

Las modificaciones introducidas por el gobierno dominicano al contrato con la Barrick en la Re-negociación realizada en este año, pueden resumir en los siguientes aspectos:

a) Se crea el Impuesto Mínimo Anual (IMA):

El resultado más relevante en la renegociación lo constituye el establecimiento de un impuesto mínimo anual (IMA) que en adición al RNF se pagará en el periodo 2012-2016 independientemente de los resultados financieros de la empresa.

Consiste en un porcentaje aplicado sobre el valor de las ventas brutas de minerales. El contrato incluye una tabla con las tasas aplicables según el precio del oro a partir de los US$ 800 dólares, hasta el 2016. Las tasas de IMA para cada año serán las que aparecen en dicho anexo que, multiplicadas por los Ingresos Brutos de Minerales, produciría un impuesto mínimo a pagar.

El IMA se pagará en cuotas trimestrales como anticipos, que en el caso que excedan al IMA anual, producirán un saldo que puede ser compensado en los años siguientes.

La tasa del IMA dependerá del precio del oro, lo cual constituirá la principal fuente de ingresos del gobierno en ese periodo. Incluso, para el período comprendido entre el 1ro de noviembre de 2012 y el 31 de diciembre de 2012, PVDC pagó por concepto de este impuesto US$36,429,046.00.

El IMA representa un impuesto que se paga solo si los montos de PUN e ISR son menores. En caso contrario el IMA pagado como cuotas trimestrales se convierte en un adelanto que debe ser compensado en los periodos siguientes.

Se distingue la imposición de los años 2012 a 2016 respecto de los años 2017 y siguientes, considerando también un pago trimestral, pero la tasa del impuesto se definiría de conformidad con las proyecciones del “Modelo financiero” presentado por la empresa. El pago del IMA a partir de ese año, será igual al 90% de la suma del ISR y el PUN.

En relación con el modelo financiero que la empresa debe presentar como un borrador inicial del Modelo Financiero antes del 1 de agosto de cada año y un borrador final antes del 30 de diciembre. Este modelo será “definitivo, decisivo y obligatorio para las Partes a partir del cuadragésimo quinto (45°) día siguiente a la fecha en la que PVDC haya entregado el borrador final del Modelo Financiero, a menos que en o antes de dicho cuadragésimo quinto (45°) Día el ESTADO entregue a PVDC una Notificación por escrito que establezca una objeción con detalle razonable sobre cualesquiera de las variables en el Modelo Financiero”.

Cualquier controversia entre las partes dentro de los quince (15) días siguientes a la fecha de entrega de la notificación antes referida, de lo contrario deberán conjuntamente contratar y someter los temas disputados a un Experto calificado en la materia objeto de la diferencia.

Sobre este aspecto resulta oportuno observar que la posición del Estado Dominicano queda bastante vulnerable ya que la empresa tiene todo un año y todas las informaciones necesarias para la elaboración del modelo financiero, mientras el estado solo cuenta con 45 días para decidir objetar alguna de sus partes.

No obstante, a partir del 2017 donde se cambia la metodología para su determinación, las tasas de IMA para cada año serán aquellas que, multiplicada por los Ingresos Brutos de Minerales, produciría un monto igual a 90% de la suma del ISR y el PUN. Con lo cual, se convierte en una pago anticipado de éstos.

En consecuencia el IMA a partir del 2017, deja de ser un impuesto mínimo y se convierte en otro pago anticipado.

b) Se establecen pagos trimestrales del Impuesto Sobre la Renta y del PUN:

En la enmienda se establecen que el ISR se pagará en 4 pagos en el año, con base en estados de resultado trimestrales. De acuerdo a lo definido en anexos del contrato.

Como cualquier anticipo el valor pagado por este concepto se acreditará del valor del impuesto correspondiente que resulte en el año. De manera que, serán realizados pagos trimestrales adelantados de IMA, PUN e ISR.

c) Posposición del periodo de compensación de pérdidas

Como se sabe en un proyecto minero los primeros cinco o seis años son periodos de altas pérdidas porque se requieren grandes inversiones sin que se inicie el período de producción que generalmente comienza en el año cinco o seis. El 2013 representa el año 5 de la minera Barrick.

Las pérdidas operativas netas al final del año fiscal 2012 (acumuladas a esa fecha) se aplicarán y deducirán en los años fiscales 2014, 2015 y 2016 en porciones iguales (en la medida que dichos años subsecuentes tengan ingresos suficientes para dicha deducción), y en la medida que en los años fiscales 2014, 2015 o 2016 no se tengan ingresos suficientes para permitir la deducción en ese año, dicha cantidad se aplicará y deducirá en los años subsecuentes sin límite de tiempo.

En la práctica esto significa trasladar el efecto de todas las pérdidas que impactarían al 2013 a los años subsiguientes, anticipando eventualmente los beneficios en ese año. Anticipar beneficios es equivalente a adelantar impuestos compensables en el futuro.

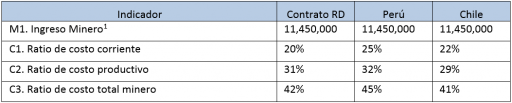

d) Se reduce la tasa de depreciación

La tabla siguiente muestra los nuevos valores de depreciación de activos. Esto significa que el valor que puede ser llevado como gasto deducible para fines de cálculo de la renta neta imponible del ISR, se reduce y se pospone en el tiempo; es decir que si bien en el corto plazo generará ventajas derivadas de menores gastos deducibles, en los 30 años del Proyecto, dicho efecto se diluye.

Tabla 4. Régimen de depreciación

e) Cambios en el PUN

Sin alterar la estructura del PUN, se introducen cambios a la forma de determinación de su base de cálculo. En la metodología introducida se define un flujo de efectivo típico en base al método indirecto (resultado de la base imponible del Impuesto Sobre la Renta más/menos saldos de ciertas cuentas), sobre el cual de ser positivo estará a sujeto a una tasa PUN de 28.75%. Para este efecto ya no se considera un TIR de 10%. Aunque, hay que señalar que para fines del cálculo del flujo de efectivo, a partir de los años fiscales entre el 1° de enero de 2017 y el 31 de diciembre 2026, se deducirá un monto igual al Monto de Factibilidad Original (inversión inicial de US$ 2,585.4 millones) dividido por diez.

Este cambio permite que el PUN sea cobrado desde que flujo de efectivo sea positivo. Incluso se establece que la Empresa pagará para los cuatro trimestres del año 2013 un PUN estimado a más tardar el 10 de diciembre de 2013, mediante tres (3) pagos iguales y consecutivos previamente acordados.

f) Deducción de intereses

En la segunda Enmienda se señala que los financiamientos obtenidos por PVDC de cualquiera de sus Filiales que existan a la fecha de la Segunda Enmienda no podrán ser a una tasa de interés mayor que la tasa de interés del Mercado Interbancario de Londres a seis meses (sobre una base de 360 días al año) que se publique en la Pantalla del Monitor de Reuters, página LIBOR01, más tres puntos porcentuales (3.0%).

Esto equivale a poner un tope al gasto deducible para fines de ISR por concepto del interés pagado por préstamos con vinculados.

No obstante, las normas de precios de transferencias que regulan las operaciones entre vinculados y las reglas de topes de endeudamiento son las practicas idóneas para el control de las deducciones de intereses. Ambos elementos presentes en el Código Tributario vigente y ausentes en el contrato.

Recordemos que, en ausencia del tope de endeudamiento y dado que la retención por intereses es solo el 5% sin importar que sea entre empresas relacionadas, existe una nueva oportunidad de reducir las utilidades por parte de la empresa que están sujetas a una tasa del 25%.

g) Se crea un régimen en el ámbito energía eléctrica

En este apartado se incluyen detalles para un proyecto de generación eléctrica cuya planta será construida por la misma empresa. En general este proyecto auxiliar gozaría de todos los beneficios del Contrato para la actividad minera. Así por ejemplo, se establece la exención total del pago de todo impuesto, tributo y arancel sobre bienes y combustibles y materias primas, contribuciones aplicables a usuarios no-regulados o generadores de electricidad y sobre cualquier tributo, tarifa, derecho o contribución que pudiere resultar de la generación y compra de electricidad incluyendo contribuciones municipales e impuestos, servicios técnicos, otras contribuciones y cualquier tasa, tarifa técnica y peaje de transmisión aplicable a la Línea de Transmisión de PVDC. El monto de este proyecto será deducible de la renta obtenida por la mina.

Igualmente se redujo del monto de la inversión original US$181,143,238 que corresponden al “Monto de Electricidad Adicional” que se define como el total de los montos invertidos por PVDC para llevar a Monte Río a la operación comercial.

Bajo esa idea matriz, resulta llamativo que se permita en la medición de los resultados propiamente mineros la inclusión de inversiones, ingresos, costos y gastos relacionados al proyecto de generación de energía eléctrica. Si bien éste insumo resulta esencial para el desarrollo de la actividad minera ello no implica que sea propio de la actividad minera. En otras palabras, se tendría que el valor del mineral que debe formar parte del costo de la empresa minera ahora se verá disminuido por otros costos de la misma.

En efecto, con la Enmienda se tiene que los gastos corrientes, financieros, la depreciación y amortización de los bienes asociados a la planta eléctrica incidirán en la determinación del RNF, de la base imponible del ISR y del PUN. No disponemos de informaciones sobre la cuantía de tales gastos; sin embargo, la experiencia muestra que la construcción de plantas eléctricas de la potencia que se indica en la Enmienda suele requerir varios cientos de millones de dólares.

- Conclusión

El 17 de mayo de 2013[5] la empresa Barrick Gold Corporation ya había comunicado oficialmente a la SEC (Security and Exchange Commission de los EEUU) sobre un acuerdo para modificar el contrato de arrendamiento del yacimiento minero Montenegro. En este comunicado la empresa destacaba los siguientes aspectos:

- De aprobarse los cambios, la empresa y el Estado compartirán más o menos el 50% de los flujos de caja netos que genere el proyecto en los años 2013-2016, con una recaudación esperada 2,200 millones de dólares siempre que la cotización del oro bordease los US$1.600 por onza. Para lograr lo anterior se eliminaría la TIR de 10%, se fijaría una amortización más extensa de las partidas de inversión y una reducción de los porcentajes de depreciación.

- Asimismo, se considera la introducción de un impuesto mínimo anual.

- Las tasas del RNF (3.2%), del PUN (28.75%) y del Impuesto a la Renta (25%) no cambiarían.

Este resumen de la empresa, sintetiza los resultados que produce la renegociación que modifica el contrato. Los cambios introducidos, tienden a modificar el flujo de ingresos que recibiría el Estado Dominicano, favoreciendo el periodo 2013-2016. En este sentido, en términos generales el efecto neto sobre la carga fiscal a 30 años respecto del contrato anterior tiende a anularse.

Por otro lado, los riesgos para la gestión del contrato identificados en este mismo informe, no fueron tocados en la enmienda, por el contrario se adicionan nuevos riesgos para la administración del mismo; ya que la estructura impositiva creada se hace más compleja y por tanto más difícil de gestionar.

En síntesis, el gobierno que resulte en el periodo 2016-2020 tendría que abocarse a realizar ajustes al contrato con fines de simplificar la compleja estructura impositiva establecida, así como para corregir o mitigar los riesgos identificados.

Llama la atención que a pesar de que el contrato original fue objeto de tantas críticas, la renegociación del mismo sólo se concentrara en la creación de mecanismos, que sin variar lo fundamental del contrato, proveyera al Estado de recursos en el periodo 2013-2016; que de no haberse realizado las modificaciones hubieran ingresado en periodos posteriores.

[1] Corresponde a los ingresos mineros calculados en el modelo de estimación, basado en los distintos supuestos del mismo.

[2] Supone un PUN mínimo: “El Monto Mínimo del PUN para cualquier año fiscal siguiente al primer año en que el Flujo de Efectivo acumulado exceda el Monto de Recuperación será la base imponible del RNF multiplicado por un cuarto (1/4) del Porcentaje Aplicable para dicho año.”

[3] Por ejemplo: OECD, GUIDANCE NOTE, Compliance Risk Management: Managing and Improving Tax Compliance, 2004.

[4] En el caso de Chile se permite una relación de deuda de 3 veces al patrimonio. En Holanda y EEUU se utilizan criterios mixtos con cabida al principio arm´s length cuando la naturaleza del proyecto requiere un financiamiento diferente.

[5] Los cambios al contrato de la Barrick fueron aprobados en octubre del 2013.