Impuestos Verdes como herramientas de promoción de conductas amigables con el medioambiente

Los impuestos ambientales pretenden, según lo ha expresado la CEPAL, “modificar el comportamiento de los agentes a efectos de alinearlos con el objetivo de la sociedad, en lo que respecta la conservación de un activo ambiental”; sin embargo, este objetivo según el Tribunal de Justicia de la Unión Europea “se encuentra influenciado por el deseo de contar con fuentes alternativas de financiamiento fiscal y por la búsqueda de mayores ingresos del Estado…”(2014)

Ante esta realidad, la OCDE, la Agencia Internacional de la Energía (AIE) y la Comisión Europea han acordado definir estos impuestos como “cualquier pago obligatorio y sin contrapartida cobrado por el Gobierno general sobre bases fiscales consideradas de relevancia medioambiental particular.”

Y es que, cuando el objetivo es recaudatorio, la base imponible será definida sin tomar en cuenta quién y cuánto perjudica el medioambiente; mientras la base de un impuesto ambiental debería estar sustentado en el criterio de “quien contamina paga”, que se atribuye a Arthur Pigou, creador de los impuestos pigouvianos para desalentar las actividades que causan externalidades negativas. Según este economista, los Estados deben aumentar las obligaciones tributarias a quienes causen un perjuicio al bienestar y la salud humana, principalmente en lo que tiene que ver con el medioambiente y el equilibrio planetario. De forma tal que se aplique la obligación tributaria sobre la acción contaminante o causante de la externalidad negativa. Queda claro que el reto de este tipo de impuestos es gravar en función del daño causado.

Los países nórdicos fueron pioneros a la hora de implementar instrumentos de tributación ambiental de manera exitosa. A principios de la década de los años 90, países como Finlandia, Noruega, Dinamarca y Suecia implementaron tributos relacionados principalmente con el sector energético. Más adelante, la mayoría de los países europeos establecieron tributos similares, alcanzando al sector automotor, de residuos sólidos, en el sector agrícola, entre otros. Aunque según diversos estudios de la OCDE 2006 y 2010, el 90% de los ingresos provenientes de impuestos ambientales proceden de gravámenes sobre la gasolina, el diesel y los vehículos de automotor.

En América Latina la mayoría de las experiencias en tributación ambiental también están enfocadas en la generación y producción de energía en sus distintas formas, y en los vehículos de automotor. Ecuador es un caso interesante con su impuesto ambiental a la tributación vehicular (IACV) que ha recaudado desde el 2012 al 2015 el 0.11% del PIB y ha logrado modificar el patrón de consumo, reduciendo el parque vehicular de potencia superior a 1,500cc, desde 56% antes del 2012 a 37%, posterior al gravamen verde. La base imponible de este impuesto depende del cilindraje del motor con un factor de ajuste por la antigüedad del vehículo. A la vez, complementó esta iniciativa con el estímulo del uso de vehículos híbridos y eléctricos.

Asimismo, ese país tiene otra iniciativa interesante en este ámbito, que es el impuesto redimible a las botellas plásticas no retornables, cuya finalidad es “disminuir la contaminación ambiental y estimular el proceso de reciclaje”.

El tributo consiste en un cobro de 2 centavos de dólar por cada botella plástica vendida pagado por las empresas envasadoras de bebidas. Posteriormente, ese mismo valor es devuelto a quien recolecte y retorne las botellas para su reciclaje. Ecuador obtuvo niveles de reciclaje de botellas plásticas superiores al 100% a partir del segundo año de aplicación versus el 39% que se reportaba previamente. Entre el 2012 y 2014, se reportó una recaudación bruta de US$83.5 millones, pero se devolvieron US$ 96.3 millones en conjunto a embotelladores, importadores y centros de acopio, por la existencia de envases introducidos desde los países vecinos. De manera que, considerando la naturaleza y el objetivo principal del impuesto ha sido muy exitoso, aunque evaluado desde el punto de vista recaudatorio puede considerarse un fracaso.

Otro caso interesante es el impuesto a las fundas plásticas que entró en vigor en 2017 en Colombia, con el objetivo de “orientar el cambio de los patrones de producción y consumo de la sociedad colombiana hacia la sostenibilidad ambiental, contribuyendo a la competitividad de las empresas y al bienestar de la población”. El impuesto establece distintos montos según la composición del material de las fundas y las de material biodegradable y reciclable están exentas. Aunque en 6 meses de aplicación se recaudaron alrededor de US$3.5 millones, lo más relevante es que se redujo la producción y distribución de fundas en un 30%, donde el 71% de la población del país ha reducido su consumo. De manera que, el recaudo debería reducirse en la medida en que el impuesto va alcanzado su objetivo.

Una iniciativa similar ha sido implementada en España en este verano, partiendo de lineamientos de la Unión Europea.

En el caso de la República Dominicana existen impuestos selectivos sobre el consumo de hidrocarburos, que en varios informes de organismos internacionales son considerados ambientales, pero que en realidad su objetivo es recaudatorio en parte con fines de obtener recursos para el pago de deuda. En este caso, si su objetivo fuera combatir la contaminación, parecería más idóneo colocar la mayor carga impositiva al gasoil y no sobre la gasolina. Sin embargo, un galón de gasoil regular tributa RD$ 35.39 menos que el de gasolina regular.

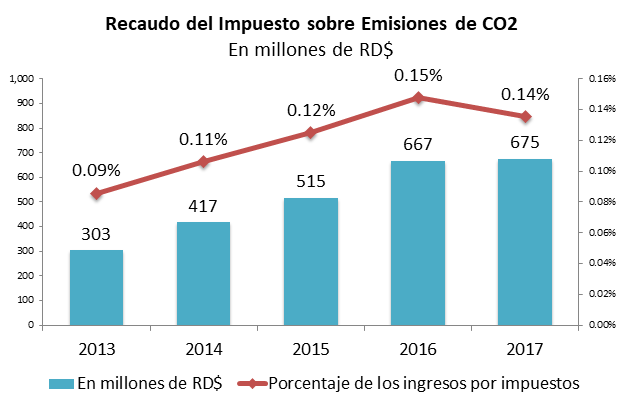

Mas recientemente, la ley 253-12 estableció el impuesto por la emisión de CO2 en vehículos de motor, aplicado a vehículos nuevos o usados al momento de su registro. La base imponible del impuesto es el valor CIF declarado en Aduanas, y la tasa según los gramos de CO2 por kilómetro de emisión potencial van hasta 3% para los que emitan más de 380 gramos de CO2 por kilómetro. Aunque esta normativa exceptúa los vehículos de transporte de más de 16 pasajeros y los camiones de carga, sin considerar si son o no más contaminantes que otros tipos.

Ahora veamos el caso de la Ley de gestión integral y co-procesamiento de residuos, recientemente aprobada en la Cámara de Diputados, en la cual se establece un impuesto que se ha denominado Gravamen Verde, que funcionaría como un “impuesto selectivo al consumo de bienes finales, bienes intermedios e insumos que generen residuos sólidos, a los fines de remediar el impacto sobre la salud y el medio ambiente […]”. Consiste en una tasa de 0.2% que se aplicará sobre el valor CIF del producto, en caso de ser importado, o sobre el precio del producto antes de aplicar el ITBIS, para los producidos localmente. Siendo los ingresos de este impuesto destinados al Fideicomiso de Gestión Integral de Residuos Sólidos y al denominado bono verde.

Si bien es cierto que hoy más que nunca urge una mejor gestión de los residuos, la manera de aplicar el impuesto no necesariamente desincentivaría el uso de materiales o procesos de producción que reduzcan los mismos, dado que el gravamen se aplicaría sobre el costo o el precio del bien gravado y sin tomar en cuenta la cantidad de residuos que generan. De esta forma, puede darse el caso que productos menos contaminantes o que generen menos residuos, sean más penalizados por su mayor precio o costo, que otros que estén siendo más contaminantes.

Incursionar en impuestos ambientales debe evitar convertirse en un instrumento recaudatorio, porque su evaluación no debe hacerse a partir del recaudo generado. En el caso de la nueva Ley, aplicar el gravamen verde como un impuesto selectivo cuya tasa es un porcentaje del valor de un insumo o del precio de un producto parecería tener un objetivo recaudatorio. Es decir, la meta es obtener ingresos para sustentar el fideicomiso para la gestión integral de residuos sólidos y crear el bono verde.

Desvirtuar el objetivo de este tipo de impuestos conduce al descredito de las políticas fiscales que pretenden impactar positivamente el cuidado del medioambiente, ya sea incentivando las conductas amigables para el medioambiente o penalizando aquellas que lo afectan negativamente. Ojalá este no sea el caso.